Uma das maiores empresas de fertilizantes do país, a Fertilizantes Heringer, vem conquistando notável evolução em seus números e poderá sair fortalecida do processo de Recuperação Judicial, a qual entrou no início do ano.

O que deu errado?

O setor de fertilizantes é muito complexo, apresentando diversos desafios: margens apertadas, irregularidade histórica do Agro, matérias-primas importadas e dolarizadas e forte necessidade de capital de giro.

Diante desse quadro, a estratégia foi a de crescer, de forma a diluir seu custo fixo e garantir margens melhores, o que na teoria faria sentido. Buscando tal crescimento, a empresa se alavancou cada vez mais, especialmente via fornecedores, com dívida em dólar. A depreciação cambial, combinada com oscilações de nosso agro e forte competição, fez com que os pagamentos se tornassem insustentáveis. Os atrasos ajudaram na retração de vendas, que acabaram por não serem suficientes para absorver a forte estrutura operacional montada pela empresa. Em 2019, diante desse quadro, a companhia entrou com pedido de RJ, que foi aprovada no início de 2020.

Salvação: Recuperação Judicial

Sim, o nome “Recuperação Judicial” causa calafrios, e com razão. Indica que a empresa está a um passo da falência, tal qual os alunos que entram em recuperação, na eminência de reprovação escolar.

Porém, aprofundando mais a questão, o que de fato acontece é um choque de gestão na companhia, combinada com uma ampla renegociação das dívidas.

No caso, a estratégia da Heringer foi reduzir sua estrutura, focando nas suas unidades fabris mais rentáveis e com maiores ganhos logísticos. Atualmente, das 15 fábricas, apenas 9 se encontram ativas (começaram com 7 no início do ano) e as demais hibernadas:

Essas unidades hibernadas (inativas), poderão voltar a ser ativadas, de acordo com a evolução da companhia, ou serem alienadas. Na data de hoje, a companhia informou sobre a alienação da Planta Uberaba pela quantia de R$ 55 milhões.

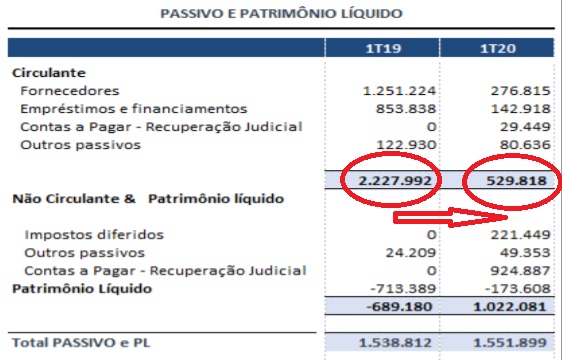

Com a renegociação, o passivo foi amplamente alongado e reduzido. Veja o comparativo entre os primeiros trimestres de 2019 e 2020:

Percebam que a dívida de curto-prazo (circulante) caiu de R$ 2,2 bilhões para R$ 529 milhões e o Patrimônio Líquido evoluiu de -R$ 689 milhões para -R$ 173 milhões.

Como estão os resultados atuais?

Após compreender o histórico de crise da empresa, vamos passar agora para a parte mais importante: seu andamento nos dias atuais.

Nos 9M do ano, mesmo trabalhando com apenas 9 unidades fabris (parte do ano com 7), vendeu 905K toneladas, 101% a mais do que no mesmo período do ano anterior, sendo quase metade apenas no 3 trimestre (447K toneladas).

Explorando melhor o terceiro trimestre (último publicado), a empresa reportou receita de R$ 712 milhões (alta de 94,1% a/a), Ebitda de R$ 64 milhões (alta de 641% a/a) e Lucro Líquido de R$ 7 milhões (contra prejuízo de R$ 136 milhões no mesmo período de 2019).

Cabe reforçar uma questão muito importante: a dívida da companhia é predominantemente em dólar. Ou seja, quando o dólar sobe (tônica do ano), a dívida aumenta, gerando uma despesa financeira sem efeito caixa (o pagamento é no longo prazo), prejudicando o lucro líquido. Porém, o efeito inverso aconteceu no 4 trimestre, com queda do dólar, o que deverá gerar impactos positivos para o resultado.

Mesmo com esses resultados, cabe reforçar que a Heringer segue com Patrimônio Líquido negativo ( -R$ 205 milhões), o que aumenta o seu risco e prejudica ainda mais na obtenção de crédito.

Como será o 4º Trimestre? Empresa já ficará com PL positivo?

Um vantagem extra que as empresas em RJ nos proporciona é a obrigatoriedade, do administrador de RJ, em publicar mensalmente os resultados. Assim, já podemos xeretar um bom pedaço do 4º Tri para termos uma visão mais clara do cenário da empresa:

O resultado operacional ficou próximo de uma média de R$ 26 milhões, bem acima da média do restante do ano. Já o lucro líquido, favorecido pela variação cambial, atingiu um acumulado de R$ 96 milhões nesse último trimestre.

Não sabemos sobre o operacional do mês que falta (Dezembro), mas sabemos algo extremamente importante: houve nova queda do dólar, ou seja, efeito positivo no resultado financeiro. Além disso, a companhia já divulgou no trimestre passado, um ganho jurídico que tende a ser relevante. No momento, o PL se encontra assim:

Faltando ainda R$ 108 milhões para zerar o PL, tudo dependerá do montante do ganho judicial, do montante da receita financeira trazida pela queda do dólar e do resultado operacional recorrente de dezembro. Ou seja, sim, pensar em um PL positivo no encerramento do ano já é algo factível de se imaginar.

Riscos:

Como toda empresa em RJ, o investimento deve ter um cuidado redobrado. Muita coisa ainda pode dar errado: aumento do câmbio sem possibilidade de repasse nos preços, impossibilidade de compras a prazo pelos fornecedores, novos erros de gestão, etc.

Múltiplos:

Valor de Mercado: R$ 249 milhões

Dív Líquida: R$ 292 milhões

Valor de Firma (EV): R$ 541 milhões *valor de mercado + dívida díquida

EV/Ebitda: 14,15

P/L: 0,38

Siga nosso Twitter: https://twitter.com/portalsmallcaps

Instagram: www.instagram.com/portalsmallcaps

NÃO SE TRATA DE RECOMENDAÇÃO DE COMPRA OU VENDA

Sobre o Autor: Victor Kietzmann Junior é Economista formado pela FEA e atua individualmente há mais de 20 anos no mercado de ações.

Melhor ação da bolsa. Comprei nos 3 reais.

Qual o caminho para eu encontrar esses resultados mensais das empresas em RJ?

Comprei a 2,50, infelizmente comprei pouco!