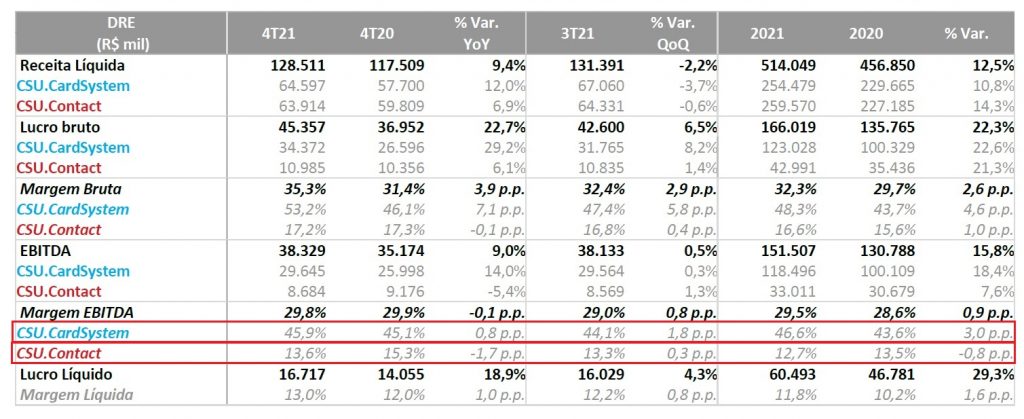

A CSU fechou 2021 com Receita Líquida de R$ 514,0 milhões (+12,5% vs. 2020). Não só a receita foi recorde como também as margens de lucratividade foram também as maiores dos últimos 10 anos.

A receita recorde de 2021 é, nominalmente, a maior dos últimos 10 anos. Entretanto a valores ajustados pela variação do IPCA, o quadro é diferente. A preços constantes, nesse gráfico a preços de 2011, a receita liquida (colunas azul-claro) é menor hoje que no passado.

A boa notícia é que as margens (Bruta, Ebitda e Líquida) subiram significativamente e estão num patamar bem acima dos anos anteriores. Importante: estão numa tendência de melhora desde 2018. Olhando mais no passado em 2013, a evolução é ainda mais substancial.

Ao longo do tempo a CSU veio mudando e ajustando os seus negócios e mix de produtos. A companhia fez mudanças estruturais no seu business, o que vem trazendo, de modo consistente, margens maiores.

A empresa conseguiu melhorar as margens mas não conseguiu crescer receitas. Este é o grande desafio para a CSU: manter ou melhorar as boas margens atuais mas crescer acima da inflação.

O negócio da CSU

A CSU divide as suas atividades em duas linhas principais de negócios:

- CSU.Cardsystem, com Receita de R$ 254 milhões em 2021, (49% das Receitas Totais) opera em soluções para meios de pagamento , que são processamento e administração dos meios eletrônicos de pagamento, além de processamentos aos adquirentes. Nessa unidade há também a CSU.Marketsystem que é a uma divisão provedora de soluções de marketing de relacionamento, e-commerce e programas de fidelidade e incentivo.

- CSU.Contact, com Receita de R$ 260 milhões,( 51%) oferece soluções de terceirização de contact center como atendimento ao consumidor (SAC), o telemarketing, suporte técnico, relacionamento com o cliente, vendas, cobrança e ativação, através de posições de atendimento humano ou canais digitais.

Receitas e Margens

A CSU.Cardsystem, que é menos intensiva em mão de obra e, portanto, mais facilmente escalável, tem crescido em receitas e melhorado margens tanto na comparação ano x ano como tri x tri, “rodando” a uma excelente margem Ebitda em níveis de 45%+. Seu Ebitda respondeu por 78% do Ebitda Total de CSU em 2021.

A CSU.Contact, intensiva em mão de obra, conseguiu no ano ter maior crescimento de receitas, mas as suas margens Ebitda são substancialmente menores, ao redor de 14%, e até encolheram um pouco nesse período.

Embora as margens sejam menores, essa divisão ainda assim entrega resultados. Também serve como mais uma frente de relacionamento e de exposição ao mercado. Auxilia, portanto, em cross-selling e na captação de novos negócios para a CSU.

O Lucro Líquido do ano de R$ 60,5 milhões (margem de 12%) deixou um retorno de 17% sobre o PL.

Avanços comerciais e operacionais

A empresa obteve importantes renovações contratuais e conquistou clientes de renome em todos os negócios e plataformas, seja Adquirência e Emissão (Wide Platform), BIN Sponsor, Loyalty/OpteMais, como, por exemplo, Ágilli, Hash, Banco PSA do grupo Stellantis, Avon/The Body Shop.

Na unidade CSU.Cardsystem, a sua divisão MarketSystem, aprimorou o marketplace OpteMais, com novos parceiros comerciais (CVC, Direct Shop, Philips, Novo Mundo, meuDNA, WOLI, entre outros).

A unidade CSU.Contact, ampliou as operações adotando home office, com cerca de 2/3 do time em trabalho remoto e com aumento na produtividade. Além disso expandiu a utilização de canais digitais sem uso de voz (chat, e-mail, mídias sociais e robotização) o que resultou num pequeno aumento na Margem Bruta para 16,6% (+1,0 p.p. vs. 2020).

M&A – Fitbank

Por ser uma empresa de tecnologia digital, o mercado sempre “cobrou” da CSU uma postura mais assertiva em relação a incorporar negócios mais inovadores e disruptivos em seu portfolio. Em 2021 a companhia realizou aporte de R$ 10 milhões no Fitbank, seu 1º investimento na estratégia de M&A trazendo soluções inovadoras dessa fintech de meios de pagamento.

Bancos, fintechs e até empresas de ramos variados que queiram oferecer serviços financeiros precisam de estrutura para a entrega destes produtos. Uma solução mais fácil e certamente mais barata seria contratar um “banco white label”, para rodar o negócio sem ter que investir em pessoas nem em Capex, apenas pagando pelo serviço. Uma solução assim é chamada de BaaS (Banking as a Service).

O FitBank provê este serviço através de uma estrutura digital e operacional, com tecnologia 100% proprietária, nativa em nuvem e integrada ao Sistema de Pagamentos Brasileiro (SPB). Hoje o Fitbank fornece serviços e produtos à CSU que, portanto, é sua investidora e também cliente.

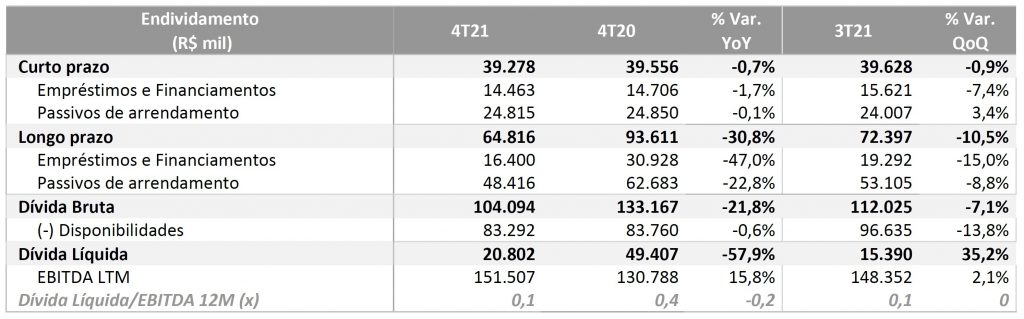

Estrutura de Capital – Liquidez e Alavancagem

A CSU se mantem uma empresa com pouquíssima dívida – R$ 104 milhões de Dívida Bruta em Dez-2021 , boa reserva de liquidez – R$ 83 milhões resultando em Dívida Liquida de apenas R$ 21 milhões. A sua alavancagem, muito baixa, ficou em 0,1 x (Divida Liquida/Ebitda).

No webcast sobre o 4T21 a empresa reconheceu que o seu endividamento é de fato muito baixo e que, se surgirem oportunidades de aquisições ou investimentos, a empresa poderia chegar a uma alavancagem por volta de 2,5x o que não seria um peso excessivo para as finanças. Follow-ons também poderiam ser considerados.

Proventos

Em jan-22, a companhia distribuiu juros sobre capital próprio no montante bruto de R$ 14,0 milhões (R$ 0,340 por ação) referentes ao exercício de 2021. Eles serão imputados ao dividendo mínimo obrigatório. Foram propostos dividendos complementares de R$ 16,2 milhões sujeitos a aprovação Assembleia Geral, totalizando R$ 30,2 milhões em proventos, correspondentes a 50% do lucro líquido do período. O payout médio dos últimos 5 anos foi de 35%.

A ação está barata?

A CARD3 está sendo transacionada no dia que este artigo é escrito a R$ 15,44. Isso significa um índice P/L (P/E) de 11x. Dentro da média do Ibovespa mas abaixo das empresas digitais/tecnológicas típicas, de quem se espera crescimentos explosivos, transacionadas com P/Ls acima de 20x (as vezes bem mais…). A questão é que ainda o mercado não vê a CSU como uma empresa digital disruptiva, capaz de crescer exponencialmente nos próximos anos.

Se tomarmos o índice Valor de Firma (EV)/Ebitda o número hoje é de 4,4x. Por este indicador ha uma precificação boa para compra.

A liquidez média diária é de R$ 3,5 milhões, suficiente para um investidor P.F. transacionar sem problemas.

Olhando para a frente espera-se uma grande ampliação de serviços de meios de pagamento, inclusive o PIX que a CSU considera um complemento e não concorrente dos pagamentos via cartão (fisco ou digital, debito ou crédito). No webcast a empresa considera que o ano de 2022 embora com desafios deverá ser um ano de mais crescimento e expansão de negócios mais digitais e, portanto, mais lucrativos.

Há muitas ações a preços bastante baixos hoje em dia. Fica difícil escolher qual a melhor opção. Com baixa alavancagem, excelente liquidez, ROE de 18% e ROIC de 19% a CSU está entregando excelente retorno ao seu Capital. Crescer e manter as suas boas margens é o que tornaria bem atraente o preço atual CARD3.

Siga nosso Twitter: https://twitter.com/portalsmallcaps

Instagram: www.instagram.com/portalsmallcaps

NÃO SE TRATA DE RECOMENDAÇÃO DE COMPRA OU VENDA

Sobre o Autor: Claudio R. Cusin é Engenheiro Mecânico formado pela Poli (USP) e Economista formado pela FEA (USP). É atualmente consultor de finanças tendo trabalhado no mercado financeiro por 30 anos. Foi Diretor de Credito e de Risco em vários bancos de investimento e comerciais. Email: [email protected]