Temos aqui o segundo comentário do nosso portal sobre a Camil (caml3), desta vez com algumas observações sobre o resultado do trimestre encerrado em 30-Nov-2019 (3T19). A Camil encerra os seus Demonstrativos Financeiros anuais em Fevereiro, consequentemente seus “trimestres” estão deslocados 2 meses para frente das DFs da maioria das empresas, que encerram em Dezembro.

Antes de olharmos os números vale a pena dar um pano de fundo sobre o que é a Camil.

É uma empresa de alimentos. Sua principal operação principal é originação, beneficiamento, comercialização e marketing de alimentos: arroz, feijão, açúcar e pescados enlatados. Sua receita consolidada anual é da ordem de R$ 5 bilhões. Opera em todo o Brasil com marcas muito fortes. Todos nós já vimos seus produtos nas gôndolas e prateleiras de supermercados.

É uma multinacional brasileira. Opera no Brasil, com 15 plantas, e em mais 3 países da America do Sul: Peru (3), Chile (2) e Uruguai (7). Exporta para mais de 50 países. No 3T19, encerrado em 30-Nov, o Brasil respondeu por 68% da Receita Liquida e os demais 3 países por 32%.

Opera num mercado muito competitivo com barreiras de entrada não elevadas. Por isso escala é um fator competitivo importante assim como o desenvolvimento de marcas fortes. A Camil, através de aquisições, vem aumentando o seu share e investindo bastante em suas marcas. O resultado é que ela é líder em arroz no Brasil (7% de share), no Peru (41%), no Chile (31%) e no Uruguai (48%). Em açúcar através da fortíssima marca Açucar União a Camil tem 36% do mercado.

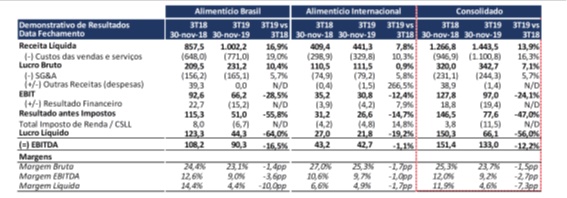

Comparando os 3 meses encerrados em 30-Nov de 2019 e 2018

Dada a alta volatilidade dos preços e dos custos das commodities agrícolas, que são a maior parte do negócio da Camil, não é muito produtivo comparar oscilações de volumes físicos comercializados com receitas obtidas porque muito dessa dinâmica está fora do controle da Camil. Um pouco de hedge mitiga o problema, mas não o resolve. Assim é mais objetivo olhar a dinâmica das margens. É o que faremos:

Mais receita, porém, com margens menores: A Receita Líquida Consolidada cresceu 13,9% entretanto a Margem Bruta caiu 1,5pp (pontos percentuais) para 23,7%. A margem EBITDA igualmente se reduziu em 2,7pp para 9,2% e a Líquida em 7,3pp para 4,6%. Os principais fatores do aumento de Receita foram: a aquisição da SLC Alimentos em 2018, maior volume de grãos comercializado no Brasil, aumento do preço médio dos grãos e vendas mais robustas no Chile e no Peru. Mas a Camil não conseguiu repassar os aumentos de preços de seus insumos na sua totalidade, o que explica a redução da Margem Bruta. A despeito dos esforços para redução de despesas, o SG&A aumentou em 5,7%. Com relação ao resultado financeiro, com a Divida Liquida aumentando de R$ 925 MM para R$ 1.566 MM acarretou uma inversão de receita liquida financeira de R$ 19 MM para uma despesa liquida financeira de R$ 19 MM nos trimestres em comparação.

Vale notar que no 3T19 a operação internacional apresentou uma performance melhor que a brasileira quando se considera as margens.

O maior volume de divida financeira se deveu principalmente à aquisição da SLC Alimentos (Dez-18) e a recompra, a R$ 6,25 por ação, de 30.600.000 ações mantidas pela Warburg Pincus (Nov-19).

Mais alavancagem financeira porem com uma boa destinação dos recursos- Essa combinação de maior Divida Liquida com menor EBITDA levou a uma alavancagem de Divida Liquida/EBITDA (Ultimos 12 meses) de 3,7x em Nov-19 ( 1,9 em Nov-2018).

A boa posição de caixa (R$ 487 MM) mitiga a elevada concentração de vencimento da dívida em 2020 (R$ 828 MM):

O que resulta destas informações: A Camil tem se mostrado uma empresa muito bem gerida, com uma interessante combinação de ousadia estratégica com prudência financeira. Quando olhamos o clima otimista do ambiente de negócios e macroeconômico brasileiro nos últimos meses de 2019 fica a impressão de que o 3T19 da Camil trouxe números um pouco abaixo do esperado. Entretanto o seu negócio é bastante desafiador por operar com custos e preços difíceis de serem controlados e com um prazo de maturação de investimentos mais alongado. A contínua melhoria dos fundamentos da economia brasileira deve produzir efeitos positivos na Camil.

Siga nossa página no Facebook: facebook.com/smallcaps.com.br

NÃO SE TRATA DE RECOMENDAÇÃO DE COMPRA OU VENDA

Sobre o Autor: Claudio R. Cusin é Engenheiro Mecanico formado pela Poli (USP) e Economista formado pela FEA (USP). É atualmente consultor de finanças tendo trabalhado no mercado financeiro por 30 anos. Foi Diretor de Credito e de Risco em vários bancos de investimento e comerciais.