Destaques de 2019

- Receitas Líquidas Consolidadas cresceram 19,7% para R$ 1,36 bilhões em 2019 (R$ 1,14 bilhões em 2018)

- Resultado Operacional de R$ 106,7 milhões, 7,8% de margem, em 2019 versus 12,2% em 2018

- Resultado Liquido de R$ 36,9 milhões, 2,7% de margem, em 2019 versus 8,2% em 2018

- EBITDA Ajustado de R$ 189,7 milhões, 13,8% de margem, em 2019 versus 12,6% em 2018

- Aquisição de 100% da Nakata Automotiva S.A. em 17-Dez-2019. A Nakata é uma produtora de amortecedores, peças de chassi, juntas universais e homocinéticas e outras autopeças que faturou em 2019 aproximadamente R$ 510 milhões. O valor da compra foi de R$ 457 milhões. A operação depende de aprovações de órgãos reguladores

- Argentina – Puxou para baixo o desempenho da empresa. Contabilidade de hiperinflação, desvalorização cambial e restruturação nas operações trouxeram ajustes contábeis que impactaram resultado líquido.

Nota: A Nakata não está considerada em nenhum dos indicadores passados e futuros usados neste post.

Quem é a FRAS-LE – É uma produtora de autopeças, cujo capital é controlado em 51,2% pelo Grupo Randon através da empresa listada “Randon S.A – Implementos e Participações” (tickers RAPT3 e RAPT4). O Fundo Gavea detém 16% e a Previ 12,4%. O percentual de floating das ações é de 19% restando 1,4% em Tesouraria.

VALOR E P/L: Na data deste post o Market Cap. da FRAS-LE é de R$ 1,3 bilhões e seu índice P/L é de 36x.

BUSINESS DA FRAS-LE: Por volta de 66% das suas vendas são lonas e pastilhas de freio. O restante são componentes para sistemas de freio, de suspensão e motor. O foco da empresa é o “Aftermarket”, peças de reposição, onde as margens são melhores que no mercado de fornecimento às montadoras chamado de OEM (“Original Equipment Manufacturer”)

MERCADOS: A FRAS-LE é uma multinacional: 50% do faturamento está no mercado brasileiro. Os outros 50% são vendidos a 120 países, atendidos por exportações e por fábricas nos EUA, Argentina, Uruguai, India e China. Há também unidades de distribuição na Europa, México, África do Sul e Oriente Médio.

ESTRATÉGIA DE INCORPORAÇÃO DE EMPRESAS: A empresa nos últimos anos vem fazendo aquisições de empresas para melhorar a sua competitividade em termos de escala e de mix de produtos. A compra da Nakata segue nesta mesma estratégia. Por enquanto os resultados ainda não são visíveis. Olhando-se cada trimestre de 2019 a rentabilidade é baixa e errática.

DESEMPENHO:

No call de hoje com o mercado os gestores da empresa se mostraram confiantes de que os upsides das aquisições deverão ser visíveis à medida que as integrações operacionais, comercias e financeiras sejam feitas.

Mas já se nota uma tendência de melhora na geração de caixa via EBITDA conforme mostrado no gráfico abaixo:

ENDIVIDAMENTO E ALAVANCAGEM

A empresa informou uma Divida Bruta Total de R$ 392,7 milhões em Dez-2019, sendo 79% em Moeda Estrangeira e 21% em Reais. Como cerca de 50% das Vendas são originadas no Exterior (portanto em Moeda Estrangeira) há uma mitigação natural para este risco cambial. Claro que o faturamento em das plantas na Argentina e Uruguai tem uma confiabilidade de proteção cambial bem menor. Note que a alavancagem (Divida Liquida/EBITDA) historicamente é bastante comportada (veja o gráfico abaixo) e em Dez-2019 estava em confortáveis 1,1x.

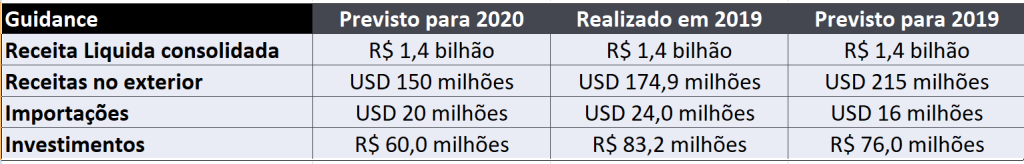

GUIDANCE

A empresa apresenta o seguinte guidance para 2020 (incluímos o anterior para referencia). Importante lembrar que a Nakata não esta incluída na estimativa. Não há previsão de alteração nas Receitas e as demais alterações não são impactantes. Resta saber se as margens serão melhores. Pela atual conjuntura, as probabilidades não são animadoras.

Resumindo a FRAS-LE encontra-se no processo de “metabolização” das aquisições, feitas até agora sem deteriorar a alavancagem, mas ainda sem mostrar um impacto transformacional no seu desempenho. A Nakata é uma grande aposta. Vamos esperar pelos resultados.

Nota: Este post foi elaborado a partir de informações obtidas da central de download da área de RI da FRAS-LE e da conferencia telefônica feita em 04-Mar.

Siga nossa página no Facebook: facebook.com/smallcaps.com.br

NÃO SE TRATA DE RECOMENDAÇÃO DE COMPRA OU VENDA

Sobre o Autor: Claudio R. Cusin é Engenheiro Mecânico formado pela Poli (USP) e Economista formado pela FEA (USP). É atualmente consultor de finanças tendo trabalhado no mercado financeiro por 30 anos. Foi Diretor de Credito e de Risco em vários bancos de investimento e comerciais.